※この記事は、Terra Classicチェーンの著名なバリデータであるDuncan氏(@wrapped_dday)が2023年1月4日に公開した提案『USTC Re-Peg Proposal: “Ziggurat” (Discussion #2)』の内容を日本語訳した記事となります。

提案の要点

- ユーザーにUSTCの取引機会を提供することが重要

- 初めから$1ではなく、段階的なアプローチで”ソフトペグ”させていく

- 裁定取引手数料のレバーを導入することでUSTCペアの取引が活発化

免責事項:Duncan氏について

私は PFC の支援を受けてバリデータ「Onyx Validator」を運営しています。私は主に1人で活動をしており、暗号エコシステムを独学で勉強しています。そのため、TFL(Terraform Labs)や、TerraCVita のような主要な組織とは正式な提携関係はありません。

最終的な提案は2023年1月31日に投票にかけられる予定です。

Terra Classic(LUNC)の裁定取引を促す提案概要

今回の内容は「Terra <> Luna」の 裁定取引 をあらゆる価格水準、特に大幅なディスカウント水準(ディペグ 水準)でも促進できる拡張性のある方法を提案するための議論です(5件中2件目)。この議論は「Ziggurat(ジッグラト)」提案の財政的な実現可能性に焦点を当てています。

この提案の技術的な背景については、前回の議論「Modify Luna Exchange Rate with Novel Fee Variable」を参考にしてください。

-

LUNC交換レートを「新たな変動型手数料」に変更|USTCリペグ提案:Duncan

この記事は、Terra Classicチェーンの著名なバリデータであるDuncan氏が2022年12月15日に公開した提案『Modify Luna Exchange Rate with Novel Fee Variable (Discussion // USTC Re-Peg)』の内容を日本語訳した記事となります。

続きを見る

取引ユーザーに提供すべきもの

Terra Classic(LUNC)は、安定性を維持するために”裁定取引(アービトラージ)”と呼ばれる利益率の高い取引をユーザーの意思で行うことを基本としています。もしもLUNAが$1を超えるトレンドであれば利益を得るために売却する動機となり、逆にUSTC(Terra USD)のトレンドが$1未満であれば、$1以下で購入して$1以上で売却する動機となります。

USTCが$1近くで推移している時はまだしも、その価値が下がれば下がるほど取引は個人トレーダーにとってハイリスクなものとなり、個人単位で価値を完全に回収することができなくなります。

このようなことから、私たちはトレーダーの人々に「大幅に安くなったUSTCを購入する動機」を提供するのと同時に、この有益な取引を実行するために数世紀も待つ必要がないことを保証する必要があるのです。

USTCのリペグに必要な「段階的なアプローチ」

"Ziggurat(ジッグラト)"の リペグ 提案は、こちらの記事 から読むことができます。

Zigguratは、古代メソポタミアで多く作られた階段状のピラミッドです。これは礼拝所として機能するもので、Zigguratの頂上で祭司や儀式のためのプライバシーを守り、洪水時には当該祭司が高台に逃げることを可能にしていました。

私たちにはZigguratのように「洪水のような流動性(資本)」や「神官が儀式を行うためのプライベートな場所(開発者が仕事をするための静かな空間)」が必要です。そして最も重要なのは「USTCやTerra全体でリペグを実現するための段階的なアプローチ」です。

ソフトペグ

USTCの ペグ を$1.00未満の価格帯(例えば$0.01、$0.10、$0.25など)に固定する多くの提案が出されています。こうすることで裁定取引の機会が生まれ、そのスイッチを切るまで価格が固定されたままになります。

これは正しいアイデアですが「誰が取引を行うのか」という問題があります。

2つの例を挙げてみましょう。

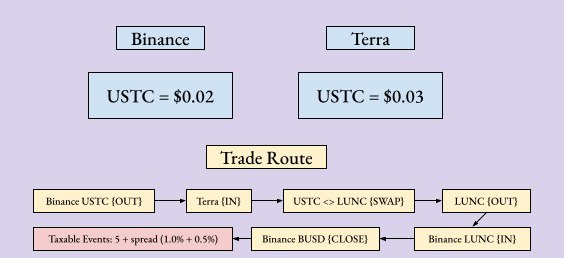

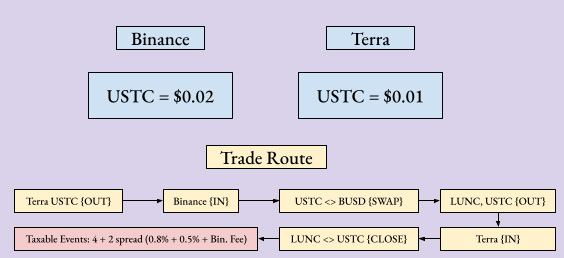

【例1:オーバーペグ・プレミアム】

この例では、TerraがLUNCに価格をプッシュすることによって、オンチェーン(on-chain)で販売されるUSTCのユニットごとに$0.01を支払います。これは、BINANCEからTerra ClassicにUSTCを送ってLUNCにスワップし、より大きなロットのLUNCをBINANCEに送り返し、BUSDの面でより大きな利益を得るために決済することによって行われます。

つまり、LUNCには売り圧力(マイナスの値動き)がかかり、Terra Classicは「5インスタンスの Burn 税」と「1インスタンスの価格差による手数料」を徴収します。BINANCEは取引ユーザーのプレミアム(高値)をBUSDで支払い、TerraはそれをLUNCで支払います。

【例2:アンダーペッグ・プレミアム】

この例では、Terraが外部USTC保有に価格をプッシュすることにより、オンチェーンで販売されるUSTCの各ユニットに対して$0.01を支払います。これはTerra ClassicからBINANCEにUSTCを送り、それをLUNCに(またはすぐにBUSDに)スワップ することで行われます。

その後、LUNCまたはUSTCの大きい方のロットをTerra Classicに送り返すことで、このルートを繰り返すことができます。BINANCEは取引ユーザーのプレミアムをBUSDで支払い、TerraはそれをLUNCで支払います。

完全なルートが使用されることを保証するものではなく、これらは課税推進者にとっての「最良のシナリオ」です。

アンダーペグ時にLUNCの売り圧力が発生する仕組みについて

オラクルから乖離した任意の金額にソフトペグ(ほぼ連動している状態)することで、自分自身または他の当事者にプレミアムの支払いを発生させます。

裁定取引のループを繰り返すことはLUNCでは起こりやすいことですが、USTCの裁定取引は「closed cross-market」です。つまり、取引ユーザーはLUNCをTerraに送ってUSTCにスワップするという取引を繰り返し、BINANCEで同時にUSTCの取引をクローズして利益を確保するのです。

ペグの段階的なステップ

Zigguratの考え方は、上記のアイデアを取り入れて現在のUSTC価格の上下にある「ソフトペグ」の目標値をターゲットにするのに適しています。ソフトペグの目標価格は短期的に達成可能であるため、リペグ計画における「ステップ」であると考えることができます。

つまり、USTCを$0.02、$0.03、$0.04…と$1まで、そして野心的に言うのであればそれ以上までペグしようと考えているのです。

このようにUSTCのリペグにアプローチすることでより多くのデータ群を扱うことができます。ペニー単位で価格が上がるたびにペグさせるには、どのような解決策があるでしょうか?

裁定取引手数料を切り替えるレバー導入の提案

新しい裁定取引手数料を設定するためのレバー「ArbitrageModifier()」を導入します。そして、LUNA為替レート を ホワイトリストに登録されている通貨 から、オラクルによる為替レートの投票を経て、プレミアム(高値)またはディスカウント(安値)で変更します。

裁定取引手数料の設定の仕組み

Terra Classicは、オラクルモジュール と呼ばれる価格フィードシステムを使用しています。このプロセスでは、各 バリデータ が指定された通貨(usdr、uusd、ukrt)に対して最適と思われる為替レートを"Pre-vote(事前投票)"として投票します。これは「価格の合意のプロセス」となっています。

この為替レートは、Vote(投票)手続きで明らかにされます。バリデータがPre-voteで投じた為替レートは「パスワード」のようなもので暗号化され、Voteで与えられた為替レートと一緒に公開されます。この「パスワード」によって、バリデータがPre-voteとVoteの間に価格を変更しようとしなかったことが保証されます。

そして、この新しい「ArbitrageModifier()」を適用してUSTCの価格をオンチェーンで上昇または下降させるのです。

「ArbitrageModifier()」はまず、LUNA為替レート、またはusdr(別名「SDT / TerraSDR」)に適用されます。この特定の通貨は IMFのSDR 2 にペグされています。(用語集)

これにより、すべての外国為替トークンがLUNAバスケット内で上下に変動します。これは、ディペグ制御を促すための「グローバルな設定」と考えることができます。

そして、より賢明な方法は「このグローバルな機能を各外国為替トークンに応じて上書きすること」です。この場合、この「ArbitrageModifier()」で使用できるホワイトリストの通貨は「uusd(米ドル)」と「ukrt(韓国ウォン)」のみです。

これらのような機能を"C#"の構文で示した擬似コードは以下の通りです。

public static void ArbitrageModifier() {

public float NewExchangeRate = ExchangeRateModified;

// Create WhitelistDenoms Dictionary with KVP name:terra_denom

var WhitelistDenoms = new Dictionary<string, string>

{

{"SDT", "usdr"},

{"USD", "uusd"},

{"KRW", "ukrt"},

};

// The amount to modify the ticker currency in %.

private float ArbitrageModifierRate = 0.0015; // +0.15%

// Pass the ArbitrageModifierRate as "modifier"

private float ApplyArbitrageModifier(string ticker, float modifier)

{

float ExchangeRateModified = ticker * modifier;

return ExchangeRateModified;

}

}この場合、ネットワークがすべき唯一のことは、この数値を所定のパーセンタイル(*1)で上下させる修正レートを提供することだけです。つまり、LUNAの為替レートを取得し、裁定取引を行うユーザーにプラスのインセンティブを与えるのです。

「ArbitrageModifier」を実装する上での注意点

最初の提案 で述べたように、オラクルのセキュリティはバリデータが投票を行った後に修正された為替レートが適用されるため、ここでは関係ないはずです。しかし、これはTerra価格の直接操作であり、LUNCの ガバナンス で処理する場合(自動処理ではなく)、操作ミスのリスクはガバナンスの負担となります。(DAOに有利な価格への投票など)。

前者に関しては、LUNCの価格アクションがガバナンスに左右されることも意味し、税率を引き上げる確固たる理由を提供します。構成が不十分な"ArbitrageModifier"(*2)はLUNCの構成要素を罰し、適切に構成されたArbitrageModifierはそれらに報酬を与えるからです。さらに、このような方法で価格を変更すると、BINANCEのようなCEX(中央集権取引所)やUniSwap(wUST経由)のようなDEX(分散型取引所)など、仮想通貨の他のすべての市場にも同様の方法で影響を与えます。

「LUNC <> USTC」という形で今以上にオンチェーンでの流動的な裁定取引を促すことが”Terraの核心”となります。これにより、スワップが再び実行可能かどうかを判断することができ、より速い速度で供給量を縮小(大量のBurn)する必要があります。

ArbitrageModifierによって徴収された手数料は、オラクルプールに資金を供給するために使うことができます。

最後に、価格は時間とともに収束し、市場レートと一致するようになるかもしれません。この場合、この「ArbitrageModifier()」をオフにする必要があり、このことによってUSTCを割引価格(マイナス金利)で販売することになります。

これにはメリットとデメリットがあります。理想は、価格が収束するまでこれをオンにして(ソフトペグ)、その後はオフにして、市場がLUNC価格を回復させるようにすることです。

「ArbitrageModifier」実装におけるメリット・デメリット

メリット

- USTCペアの取引活動が活発化し、Burnや収益性が向上する

- プレミアムによる手数料の増加は、オラクルプールの資金に充てられる可能性がある(スワップ / tx手数料を介して)

- 価格が時間とともに自然に収束:レバー(手数料設定)がオフになり、LUNC価格が回復または改善(特にディスカウント購入の場合)

デメリット

- 取引活動が活発になることは保証されないが、可能性は高い

- LUNCのネガティブな値動きの可能性(USTCとの裁定取引によるもの)

- 価格が時間とともに自然に収束:レバーが切れ、USTCが割安で売却される

Duncan氏による個人的な感想・考え

ガバナンスによって価格を直接変更することは、倫理的にグレーだと感じています。ですが「無担保の合成資本」というTerraの中核的な仕組みを理解すれば、このような”ArbitrageModifier”を作ることは理にかなっていると思います。特にTerraの ステーブルコイン がリペグしたときに、そのような合成資本をある程度予測できるようになるでしょう。

私はこのハンドラーに自動化されたパラメーターのガバナンスを与えることを懸念していますが、そもそもTerraトークンが合成資本である以上、合成資本(暗号通貨)の委託と廃止に責任を負う人が必要です。

この後者の点でより大きな懸念は「分散化を避けて中央集権化すること」です。これは不注意にも「DeFi 銀行」を作ってしまうことになりますが、プロトコルではなく人によって運営されます。データを取得したら、このパラメータを自動化し、分散化の強化をすることを検討すべきです。

価格の観点からは、この新たな裁定取引手数料を設定するためのレバー「ArbitrageModifier()」を追加することで「Terra <> Luna」の裁定取引を一方向に押し上げることができます。そして、オーバーペグ時のオンチェーン取引にプレミアムをつけることで、高すぎない限り、より多くの税金を徴収することができます。

市場価格の収束時にこれをオフにすると、自動的にマイナスのディスカウントが適用されます。これにより、税金を下げてLUNCの価格を回復させることができます。このレバーでヒットする可能性は高いですが、Terraの資本を使う外部市場はプレミアムを支払うことになるのです。

そのため、すでにTerraキャピタルを利用しているCEXや他のプロトコル・L1 との良好な関係を作り、維持することが非常に重要です。彼らの市場に直接影響を与えるようなレバーを作るのは理想的ではありません。Terraの資本に縛られるのを避けるために、彼らの資本をネットワークに戻す(銀行でいうところの demurrage)機会を与えるべきです。これにはLUNCにはない担保の度合いも必要です。

『USTC Re-Peg Proposal: “Ziggurat” (Discussion #2)』の原文はこちら