※この記事は、元Terra Rebelsの開発者であるfaffy氏が2022年12月1日に公開した記事『Terra Classic Community DEX(Terra ClassicコミュニティDEXの実装による収益化の提案)』の内容を日本語訳した記事となります。

Terra Classic(LUNC)コミュニティDEXの提案概要

主な提案動機は以下の通りです。

- プロトコルレベルで収益を上げ、トークン保有者に価値を創出する

- オラクル / コミュニティプールを補充し、LUNCの供給を燃やす

- プラットフォームを自立的に持続可能なものにするための戦略策定

- DeFi(*1)のトッププロトコルとしてTerra Classicを再確立するための技術革新

プロトコル(通信規格)の既存DeFiインフラを活用して DEX を実装し、LUNC / USTCのようなペアの取引量のシェアを獲得することによって取引手数料から収益を得ます。この収益はプロトコルに帰属し、プールの補充やLUNCの Burn に使用される量は、ガバナンス を通じてパラメーター変更の提案(Param Change Proposals)で決定されます。

オラクルプールには現在、2,800億LUNCと10億USTCの合計約$ 65,000,000分(約87億1,300万円)が含まれています。このプロジェクトの背後にあるアイデアは、オラクルプール内のLUNC・USTCの一部を内部的に貸し出し、プロトコルが取引手数料という形で収益を得ることができるようにすることです。

これらのトークンは常にプロトコルの所有物であり、プロトコルの外に出ることはありません。

流動性コアモジュール

これはUNISWAP v3のDEXをCosmosのコアモジュールとして実装し、LUNC / USTCをリストアップしたものです。

ユーザーはすでに Terra Station でLUNC / USTCをスワップすることができますが、スワップは外部の DApp にルーティングされ、プロトコルの一部にはなっていません。この提案ではコアモジュールとして実装され、スワップによる取引手数料はすべてオラクル、コミュニティプール、LUNCのBurnに送られることを意味します。

プールとBurnの割合は、3つのパラメータ(オラクルプール率、コミュニティプール率、焼却率)で決定され、パラメーター変更の提案でガバナンスによって設定されます。これはTerra market swapではなく、USTCをUSDに固定するためのスワップでもありません。単純にTerra StationでLUNCやUSTCをスワップすることができます。

つまり、これはDAppではなく、プロトコルは流動性プロバイダーということです。

以下の画像の例では、例として1%の取引手数料を使用していますが、実際にはパラメーター変更の提案でガバナンスを介して設定されます。

利用者がコミュニティDEXに対して取引をするたびに彼らは取引手数料を支払い、この手数料を受け取るのが流動性供給者です。この場合、プロトコルは流動性供給者であり、すべての手数料がプロトコルに支払われることを意味します。

流動性を提供するために使われた資金はオラクルプールから借りるため、プロトコルに残ることとなり、より多くの資金を生み出します。資金がプロトコルから引き出されることはありません。

流動性を提供することに関連するリスクは「変動損失(*2)」と呼ばれ、UNISWAP V3の集中流動性機能を実装することによって軽減されます。

実際、我々はオラクルのおかげでコアモジュール内の市場価格にアクセスできるので、我々(プロトコル)は市場価格周辺の狭い範囲でダイナミックに流動性を提供し、所定の間隔でバランス調整をすることができます。これは、流動性の提供を少なくすることで、より多くの手数料を得ることができるということでもあります。

収益の見積もり

計算ツール:Uniswap V3 Fee Calculator

【前提条件】

- SHIB / WETHをLUNC / USTCに見立てた場合のシミュレーション

- 現在価格の-6 % / +10 %の範囲であれば、手数料を得ることができる

(オラクル価格にアクセスできるため、いつでも流動性を追加・削除し、このレンジにとどめることができる) - LUNC / USTCの取引量は$ 10,000,000 / 1日

- プロトコルが獲得する収益はスワップ1回あたり1 %のスワップ手数料

- オラクルプールから$ 10,000,000を借りて流動性として預け、利用者が取引できるようにする

【収益シミュレーションの結果】

取引手数料から1日あたり$ 40,000の収益が得られる計算となります。

この計算では、稼いだ収益を複利的な運用で再投資することはないため複利計算を考慮していません。また、これらはあくまで参考値であり、下記のオープンソースツールを使用することでより正確に見積もることができます。

>> CP AMMs

Terraインデックス

取引量が増えれば取引手数料も増えるので、LUNC / USTCの他により多くのペアが必要です。私たちは「新たなOsmosisになりたい」と考えているわけではありませんが、プロトコル収益は増加させる必要があります。

そのために我々はLUNAとATOMをサポートすることを計画しており「LUNC / LUNA」「LUNC / ATOM」「LUNA / USTC」「ATOM / USTC」「LUNA / ATOM」のペアをリストアップすることができます。

LUNAとATOMのトークンにアクセスするには、それぞれのプロトコルに提案を提出し、取引手数料のシェアと引き換えに流動性を提供してもらうか、オラクルプールからトークンをスワップする方法があります。

この方法(スワップ)は、取引手数料を共有する必要がなく、リスク分散にもなるため好ましい方法と考えています。なお、新たに入手したトークン(LUNAとATOM)は、常にプロトコルの所有物であることに変わりはありません。

イノベーションを起こしながらさらに取引量を増やすために「DeFi powered Terraインデックス」を提供し、DeFiを利用することによってワンクリックでLUNCやUSTCをインデックスに交換できるようにします。

まずは、LUNC保有者をLUNAに押しやるためのものではないことを明確にしておきます。この提案は取引量を最大化し、現在の保有者にとって取引に意味のあるいくつかのトークンから裁定取引(*3)の機会を提供できるように設計されています。

LUNCとUSTC保有者にはLUNAがエアドロップされ、LUNAホルダー保有者の中にはTerra Classicに興味がある人、保有したいと思う人々がいますので、そこに対してはLUNCをBurnしてUSTCに効用を与える形となります。

まずは1つのインデックス「LUNC / LUNA」でスタートしますが、将来的にはガバナンスで追加される新規上場銘柄にも対応してく予定です。ただし、インデックスは常にLUNCを含む必要があり、これらのインデックスは、常にTerra Classicに有利なように均等に計算されます。(例:LUNC 50 %、LUNA 50 %)

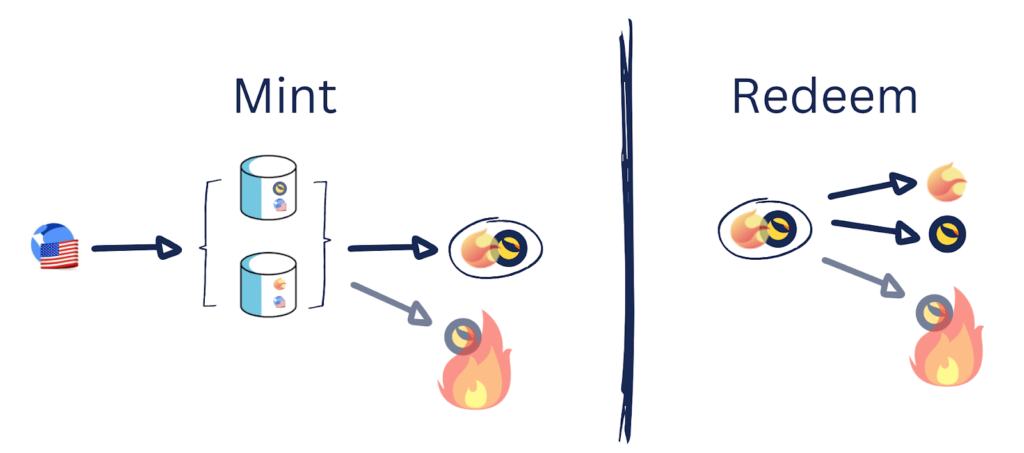

新しいインデックスを作成する場合には手数料が発生し、LUNCをBurnするために使用されます。これはパラメーター変更の提案で設定されることになりますが、Burn Taxを再導入するのは最善の方法であると考えています。インデックスはUSTCのみを使用してミント(鋳造)されて支払われますが、例えば、LUNC + LUNAのような構成要素に対して償還されることが可能です。また、Terraインデックスのプールを追加し、構成銘柄に対して内部的にインデックスを裁定取引できるようにする予定です。

ここで明確におきたいの「LUNCトークンはミントされない」ということです。インデックスを購入するとLUNCとLUNAはDEXとのスワップによって流通供給から取り出され、このインデックスの所有権を表す新しいトークンがミントされることになります。

実際、インデックスを購入するとBurnによって総供給量が減少するだけでなく、トークンを閉じ込めることによって流通供給量も減少します。

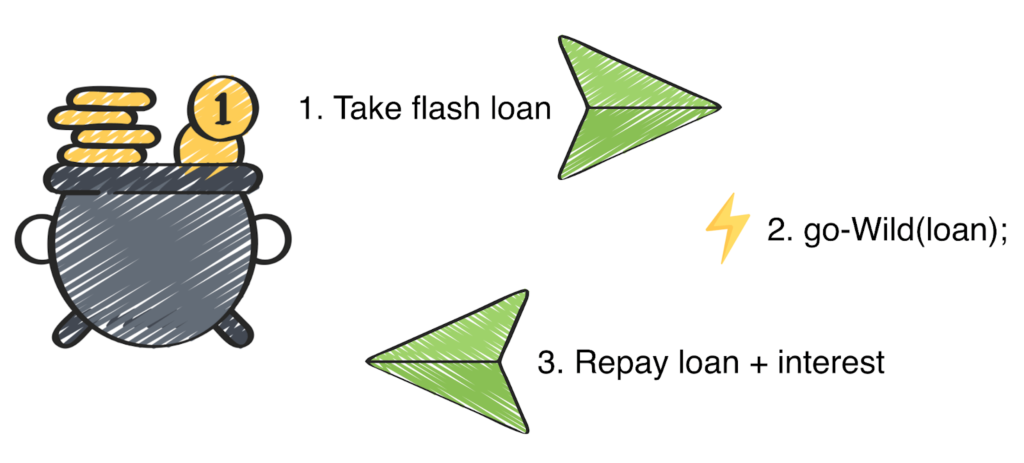

フラッシュローンを用いたフラッシュスワップ

フラッシュローンとは、即時返済を条件に仮想通貨を無担保で借り入れる仕組みのことで、スマートコントラクトによってユーザーが同一ブロック内で借り入れと返済を行います。万が一ユーザーが取引完了前に返済できなくなった場合には、スマートコントラクトが取引をキャンセルし、貸主に資金が返却されます。

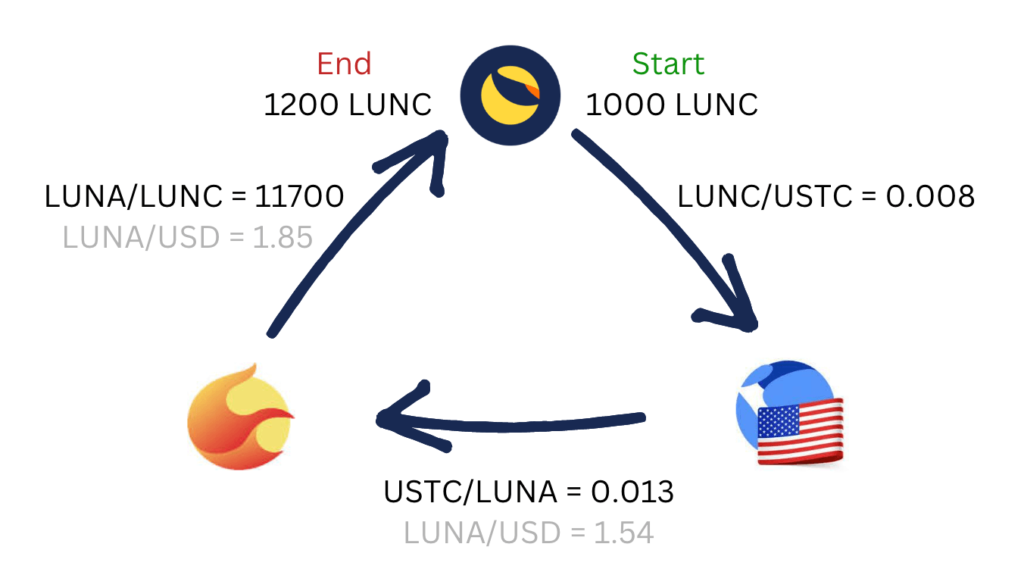

オラクルプールからのトークンは現在、利回りを得ることなく放置されている状態になっています。プロトコルがフラッシュスワップ(*4)と自身のプールで裁定取引できるのと同じように、フラッシュローンでそれらを内部に貸すことによってオラクルプールからのトークンにリスクなしの利回りを発生させながらDEXの取引量を増加させることができます。

プロトコルは一定の間隔でプール間の三角裁定を行うために、オラクルプールからフラッシュローンを利用することができます。これによってDEXから得られる利益が増加し、オラクルプールのトークンに対して取引手数料と裁定取引の利益という形でリスクなしの利回りが発生します。

また、フラッシュローンを使って

- インデックスを買ってインデックス価格が構成銘柄より低くなったら換金する

- インデックスをミントしてインデックス価格が構成銘柄より高くなったら換金する

- インデックスと構成銘柄の間での裁定取引

などに対応できるようにしたいと考えています。

開発コストと資金調達

開発費について

開発費に対する資金は「コミュニティ支出に関する提案」で要求され、LUNCで支払われる予定です。USDの金額は説明のためにのみ使用され、LUNC / USD = 0.0001515を基準のレートとして算出しました。

2人のシニア開発者と1人のシニアクオンツアナリスト(*5)が2ヶ月間に渡って、マーケットメイキングと裁定取引戦略を専任者として担当しました。これには完全なテスト(コードのテスト・バックテスト・クオンツ戦略のシミュレーション)が含まれます。

総費用:825,000,000 LUNC($ 125,000)

【内訳】

- 流動性コアモジュール:330,000,000 LUNC($ 50,000)

- フラッシュスワップ:198,000,000 LUNC($ 30,000)

- Terraインデックス:132,000,000 LUNC($ 20,000)

- 流動性戦略・裁定取引:165,000,000 LUNC($ 25,000)

今回の提案では、以下の3つをコミュニティ支出に関する提案として依頼する予定です。

- 流動性コアモジュール:330,000,000 LUNC($ 50,000)

- フラッシュスワップ・Terraインデックス:330,000,000 LUNC($ 50,000)

- 流動性戦略・裁定取引・調整:165,000,000 LUNC($ 25,000)

全ての提案を同時に依頼することも可能ですが、まずは流動性のコアモジュールから進めていき、ある程度の成果物を公開してから追加で依頼する方がベストだと考えています。なお、これにはセキュリティ監査は含まれていません。

業績連動ボーナスについて

業績連動ボーナスは、ソリューションが稼働しコミュニティDEXから発生する総収入(取引手数料と内部での裁定取引による利益)が2023年6月1日までに1,600,000,000 LUNC($ 242,400)を超えた場合にのみ、完全納品後に請求するものとします。

この場合、我々はコミュニティプールに対して、業績連動ボーナスとして825,000,000 LUNC($ 125,000)の支出案を提出する予定です。

【業績連動ボーナスの条件】

- コミュニティDEXで発生した取引手数料と内部裁定による利益の合計が1,600,000,000 LUNC以上であること(2023年6月1日まで)

- 目標達成後に「コミュニティ支出に関する提案」として提出(2023年6月1日まで)

成果物について

成果物については以下の通りです。

- 流動性コアモジュールに「スワップ機能」「オラクルプールへの流動性の追加・削除を行うAdmin機能を含むCosmosモジュール(新しい流動性キーパーなど)」を1つ追加

- ABCIメッセージ(*6)をトリガーとする統合マーケットメーカー

- ABCIメッセージを一定間隔でトリガーとする統合型の裁定取引ボット

- Terraインデックスを専用モジュールとして実装 or 流動性モジュールの一部として実装(フラッシュスワップとTerraインデックスへの資金提供を依頼する前に公開予定)

- 流動性コアモジュールのスワップ機能を Terra Station に構築する

- マーケットメイキング戦略のためのオラクルでの新しい価格フィード

- マーケットメイキングと裁定取引戦略のリスク管理と損益計算のための完全なテスト、シミュレーション、バックテスト

(これはモデル検証と呼ばれ、テスト、視覚化、最適化を可能にするツールを開発する必要があるため、独自の内部プロジェクトとなっています。そのために、業界の標準であるPythonを使用し、詳細な分析を含むテストレポートを発行できるようにします。これはオープンソースプロジェクトの一部なので、他のチームも希望すれば こちらのサイト から使うことができます。)

チームについて

私たちは、金融業界と仮想通貨業界の両方において、最先端の取引システムとアルゴリズム取引戦略(マーケットメイキング、統計的裁定、執行)の開発に豊富な経験を持つ3人の専門家からなるチームです。

トップクラスの投資銀行やヘッジファンド、ブロックチェーン業界のビッグテック企業やスタートアップ企業で勤務してきており、チームとして、合わせて30年以上の金融サービスおよびテクノロジー分野での経験を持っています。私たちの専門知識には、プログラミング(Golang、Python、Rust)、Netops / DevOps(CCIE、CKA / CKAD、AWS SA)、機械学習(tensorflow)、デジタル資産とブロックチェーン(DeFi、Cosmos、ビットコイン、イーサリアム)などが含まれています。

私たちは、ブロックチェーン、分散型金融、そしてオンチェーンガバナンスと組み合わせることで、人々に力を与え、誰もが次世代の金融を構築し参加できるようにする方法に情熱を注いでいます。

提案に対するFAQ

なぜDEXなのにトークンを売らずにお金を受け取る?

これはDAppではないため私たちがトークンを販売することはありません。取引手数料はオラクルとコミュニティプールに支払われ、LUNCの供給を燃やすために使われます。私たちはモジュールとそれをテストするツールを開発するために資金を受け取る提案となります。

このDEXはコミュニティに属し、報酬を支払い、Burnによって供給を減少させ、活性化への努力によってコミュニティに利益をもたらすでしょう。

コア開発者の座を巡って他の組織と争っている?

そんなことは一切ありません。これはコミュニティが経済的自由を得るためのパスポートのようなものです。ブロックチェーンが持続可能になるように、プロトコルレベルで収益を上げるように設計されており、コミュニティの資産は、ブロックチェーンを維持するためのコストや開発者を集めるための費用に充てることができるのです。

チェーンの発展に貢献するすべての人間がガバナンスを介して資金を受け取れるようになり、その結果として活用が促進されます。

オラクルプールを枯渇させるつもり?

いいえ。オラクルプールからトークンを借りて、それを補充するために収益を上げるだけです。

プロトコルは、複数のモジュールと複数のオンチェーンの「銀行口座」で構成されています。私たちは取引手数料から得られる利回りに対して、内部で資金を借りる新しいモジュールを追加することを提案しています。これはスマートコントラクトでもDAppでもなく、私たちだけのものでもないため、資金を動かすことも触ることもできません。

流動性モジュールはどれくらい借りる予定?

これはガバナンスによって投票される「パラメーター変更の提案」によって決定されます。当然ながら、少額から始めて徐々に増やしていくことをお勧めします。なお、このパラメータを変更するには7日間かかります。

私たちは、適切な金額を選択するためのシミュレーションとデータ分析を提供し、また、希望する人が自分で分析できるようなツールも提供する予定です。

オラクルプールから借りた資金を失うリスクはある?

取引ペアの資産間の相関が高ければ高いほど、一時的な損失のリスクは低くなります。LUNC / USTC、LUNC / LUNA、LUNA / USTCのようなペアを選んで流動性を提供することで、このリスクに対してヘッジされます。さらに、UNISWAP v3のような集中流動性機能を実装することで、流動性提供に伴うリスクを管理することができるようになります。

LUNCとLUNAの統合を提案する?

それは絶対にありません。私たちはこの2つのトークンで構成されるインデックスを作ることを提案していますが、それはTerra Classicプロトコルにとってそうすることが財政的に理にかなっているからです。これは私たちの取引量を増やし、LUNCのBurn量を増やし、オラクル / コミュニティプールを補充するのに役立ちます。

また、LUNCとATOMを使ったインデックスを持つことも計画していますが、LUNCとATOMの統合を計画しているわけでもありません。

なぜ最初のインデックスがLUNC / LUNA?

前提として、どのインデックスを利用できるようにするかは私たちが決めることではありません。これはコミュニティがガバナンスを通じて決定します。

私たちは、投資家がTerra ClassicやLuna v2のオンチェーンへの資産の分散ができるように、「クロスTerraブロックチェーン」インデックスから始めることが理にかなっていると考えています。そのため、より多くの取引量を集めることができると期待しています。私たちが望むことは「取引手数料とLUNCの燃焼を最大化すること」であることを忘れないでください。また、インデックスを作成・償還するたびにLUNCが消費され、インデックスは常にLUNCを含まなければならないので、流通する供給量も減少していきます。

最後に、インデックスを作成するにはUSTCで支払う必要がありますが、これは良い買い圧力になると思います。このように私たちは事実としてTerra Classicを優遇しているのです。

フラッシュローンが返済されなかったら?

フラッシュローンはプロトコルの内部でのみ利用可能で、ユーザーには提供されません。2つのウォレットの間でお金を移動させるようなものだと考えて下さい。つまり、保有用ウォレットと取引用ウォレットです。

- LUNCを保有用ウォレットから取引用ウォレットに転送

- 裁定取引を行い利益を得る

- LUNCと利益を取引口座から保有用ウォレットに戻す

上記の3つのステップは、裁定取引で損失が出た場合には絶対に起こることはなく、自動的にキャンセルされます。これがフラッシュスワップの優れた点で、すべてが同じ取引で行われ「プロトコルが利益を得る」か「全てがキャンセルされる」かで何も失うことはありません。

お金はいつでもプロトコルの中にあり、裁定取引はリスクフリーということです。

フラッシュスワップから裁定取引へ移行する際になぜ取引手数料を失わない?

私たちが取引手数料を支払う必要がないように、内部で実装される予定だからです。これはDAppやスマートコントラクトではなく、コアモジュールとバーチャルプールで作業することの素晴らしい利点といえます。

あなたたちを信じられる?

無理に信じる必要はありません。この提案と利用可能なオープンソースツールは、私たちがすでにプラットフォームのリバースエンジニアリングに時間を費やし、その仕組みを理解し、それを利用して持続可能なものにし、活性化の努力を支援していることを表しています。

私たちは提示されたアイデアをめぐって健全な議論が行われることを期待していますし、皆さんが最善の決断を下せるよう、情報提供やさらなる説明のお手伝いをさせていただくつもりです。

さらに、資金調達はさまざまなトランシェ(*7)に分けられ、私たちの報酬は提供されたソリューションのパフォーマンスと連動しています。つまり、私たちはソリューションを提供するだけでなく、コミュニティの利益を最大化するソリューションを提供したという実績があって初めてインセンティブを受け取れるのです。